想做智慧城市智慧灯杆,这些情报你需要了解(三)

- 2020-08-28 15:35:00

- u9752u5c9bu65b0u6bd4u7279u7535u5b50 转贴

- 3139

行业规模

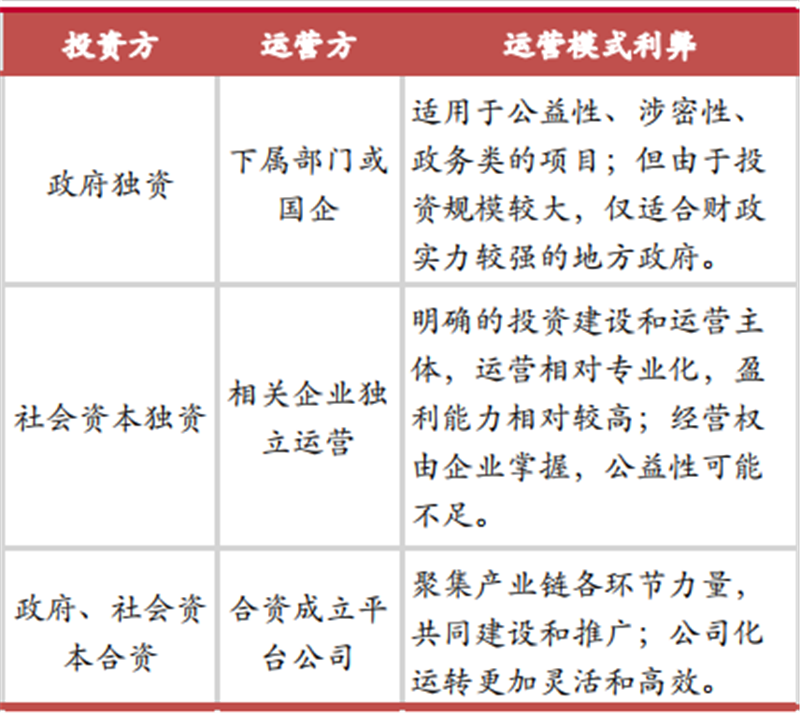

根据目前已落地的智慧灯杆项目,可以从投资方和运营方总结分类出三大类运营模式。但由于项目具有一定的公益性、涉密性以及投资规模大、专业跨度大等特征,更适合政府和社会资本联合建设和运营。以10000根灯杆为例,进行运营业务规模测算。首先,参考落地项目对智慧灯杆建设成本进行测算。预计总成本为5.39亿元,平均建设成本为每杆5.39万元。

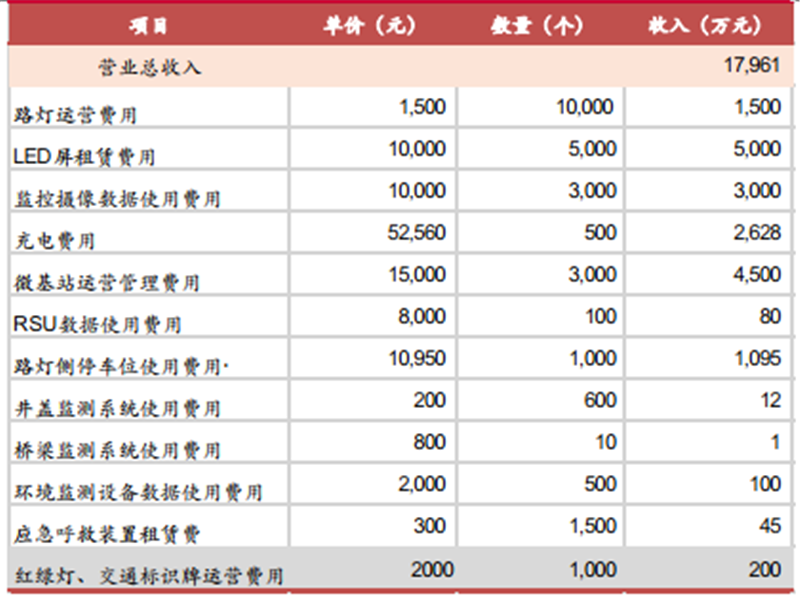

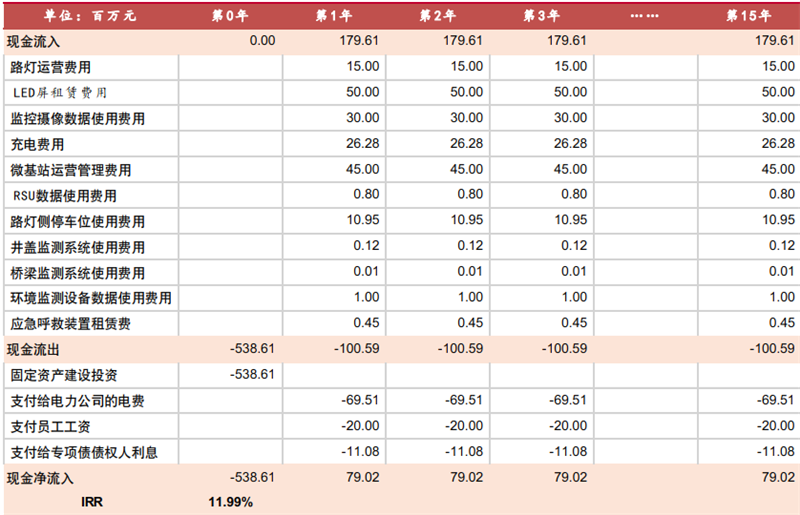

建设投资规模较大,2020年5月发行的首支智慧灯杆专项债为智慧灯杆项目融资提供了了新思路,降低了资金成本。参考该案例,设置15年期限和3.43%债券利率。其次是项目营收的测算,主要有来自政府及相关部门支付的路灯、监控、信号灯、WIFI热点、井盖监测、桥梁监测、环境监测、应急呼救等租赁使用费和运营商支付的基站租赁费用、车联网支付RSU数据使用费用、消费者支付充电费用。10000根智慧灯杆为例,满负荷运营状态下,合计每年收入1.80亿元,平均每杆年收入1.80万元。

然后是项目支出的测算:主要包括电费支出、固定资产折旧、资金成本的人员工资。其中,电费支出主要包括LED路灯、光源控制系统、LED显示屏、信号灯、摄像头、充电桩、基站、WiFi热点、RSU、井盖和桥梁监测系统、环境传感器等装置使用电费。计算平均使用时间和单价,合计10000根智慧灯杆每年使用电费6950万元。固定资产折旧年限与债券期限一致为15年,采用直线折旧 。总支出每年达1.36亿元,毛利4311万元,平均每杆毛利0.43万元;毛利率高达24%。

最后是项目现金流及IRR测算:每年现金净流入为7902万元,IRR为11.99%。

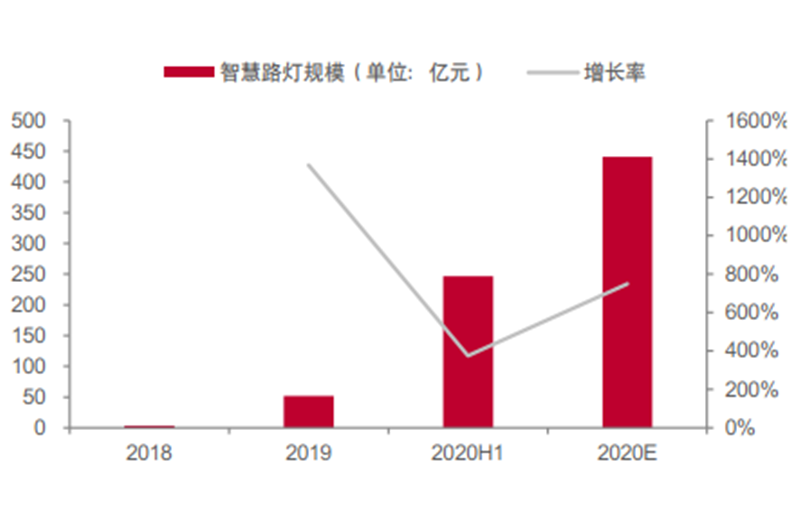

18年萌芽,19年开启,20年上量-总体呈指数增长。据采招网、电力招标网等招标中标信息,2018年智慧路灯中标项目28个,项目总规模为3.53亿元;2019年智慧路灯开始放量,中标项目174个,项目总规模为51.90亿元,同比增长1368%;2020年智慧路灯持续高速增长,截至2020年6月30日,中标项目100个,项目总规模达246.51亿元。若2020年下半年订单量比上半年略增,2020年项目总规模预计可达441亿元。

订单中标均价明显提升,单个智慧路灯项目规模扩大趋势显现。2018年,平均每个项目中标价为1262.45万元;2019年,平均每个项目中标价为3305.57万元,同比增长161.84%;截至2020年6月28日,平均每个项目中标价达2.16亿元,较2019年增长553.17%。

百万级千万级项目占比最大,上亿级项目占比持续提升。2018年,28个中标项目中,上亿级项目仅1个,占比3.57%,亿级以下项目有27个,占比96.43%,其中百万级以下项目7个,百万级及千万级项目20个;2019年,百万级及千万级项目数量大幅上升至92个,占比58.60%,百万级以下项目55个,占比35.03%,上亿级项目10个,占比提升到6.37%;2020年,百万级及千万级项目43个,占比48.31%,百万级以下项目31个,占比34.83%,上亿级项目15个,占比提升至16.85%。

预计2020、2021年智慧灯杆总量将达到50700和150700根,智慧灯杆布局加速替代普通路灯是大趋势。以智慧灯杆单价为2万均价计算,未来潜在市场空间达5476亿元。

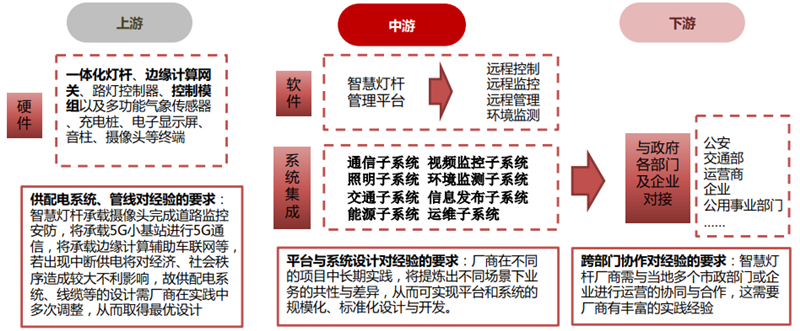

行业门槛

智慧灯杆物联网领域技术复杂,涉及网络通信、云计算、电力、人工智能等专业种类,内含通信、视频监控、照明、环境监测、交通、信息发布、能源、运维等多个子系统,产品设计需考虑各系统的兼容、协同,灯杆的弹性扩展,产品服务的升级、回退、扩容等,整体复杂度高,专业要求高。若厂商不具备综合的系统集成能力,强行拼搭系统或未审慎、专业地完成系统兼容,则会导致系统无法运行或故障率高等负面结果。

我国智慧灯杆产业十分年轻,领域内复合型人才要求高,导致人才匮乏。智慧灯杆产业发展时间段,而涉及网络通信、云计算、电力、物联网、人工智能等复杂领域,对硬件设计专家、平台架构师、运维工程师以及系统架构师要求较高,高校也无匹配专业输送人才,呈现出智慧灯杆人才缺乏的现象。

智慧灯杆涉及场景广泛,在不同场景下需对提供的业务进行调整,厂商在进行不同场景的智慧灯杆解决方案设计时,不断沉淀经验形成厂商的经验壁垒。

智慧灯杆厂商并不只局限于灯杆本身的改造,还需考虑不同场景下通信和供电管网、市政管理平台的基本情况,以及业务与城市规划、公共安全、交通、通信等多个企业或政府部门的协同共享等方面。上游通信供电施工等、中游平台建设与系统集成以及下游不同功能对接到不同部门,都需要厂商长期多年的经验积累。

行业竞争格局

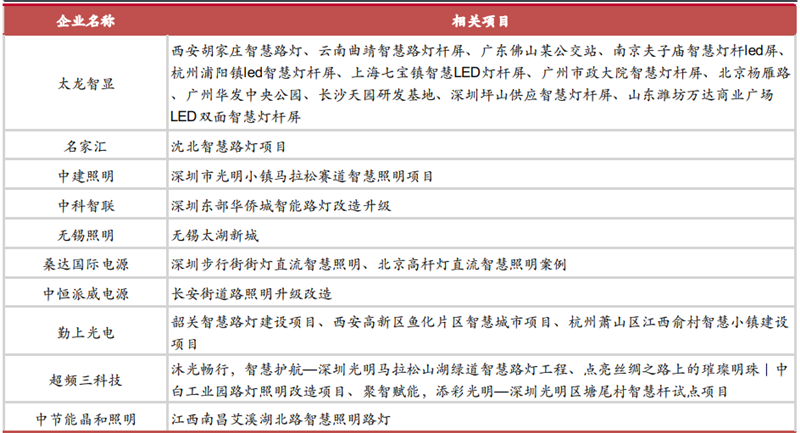

智慧灯杆功能繁多,行业集中度低,涉及厂商种类、数量较多。据供应链环节,已布局企业可分为智慧杆成品、LED照明及LED显示屏、安防设备、通信网络运维、基站制造及杆塔供应、监测设备、智慧城市系统运维的、身份识别、可视化终端、新能源充电桩等相关企业。

此外,随着我国智慧城市建设的推进,各类企业陆续加入到智慧灯杆行业,打着“智慧灯杆”名号的企业不下四五百家,真正有智慧灯杆项目落地或在建的目前累计有61家公司。其中,有国内三大运营商,通信、互联网科技巨头4家,传统照明或杆塔相关企业32家(含提供智慧灯杆成品和其他等),安防、充电桩、互联网等跨界厂商22家。

5G时代的铺网,基站建设是重要一环。与4G相比,5G使用的频率高、基站密度大, 5G时代的基站建设面临选址难、投资大、工期长的问题以及对城市市容景观带来影响等问题。

路灯灯杆灯塔等无疑是5G基站的“好搭档”。国内三大运营商独立或与华为等厂商合作,布局智慧灯杆建设,5G智慧灯杆、NB-IoT智慧路灯项目已落地。

国内三大运营商独立或与华为等厂商合作,布局智慧灯杆建设,5G智慧灯杆、NB-IoT智慧路灯项目已落地。

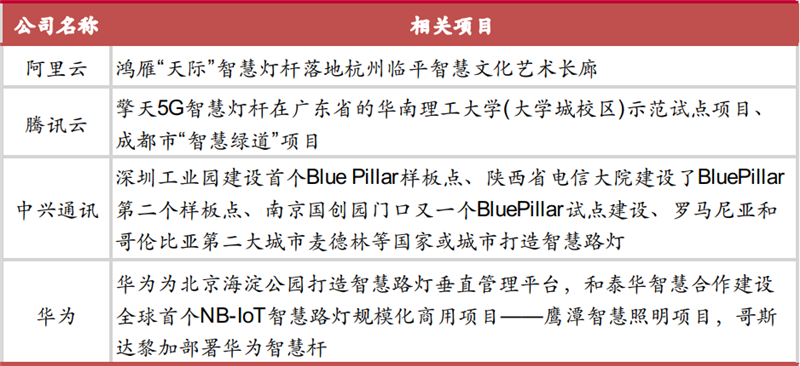

阿里、腾讯、华为、中兴通讯等互联网、通信巨头也纷纷入局,结合自身技术和平台优势,已在国内外均有智慧灯杆项目落地。

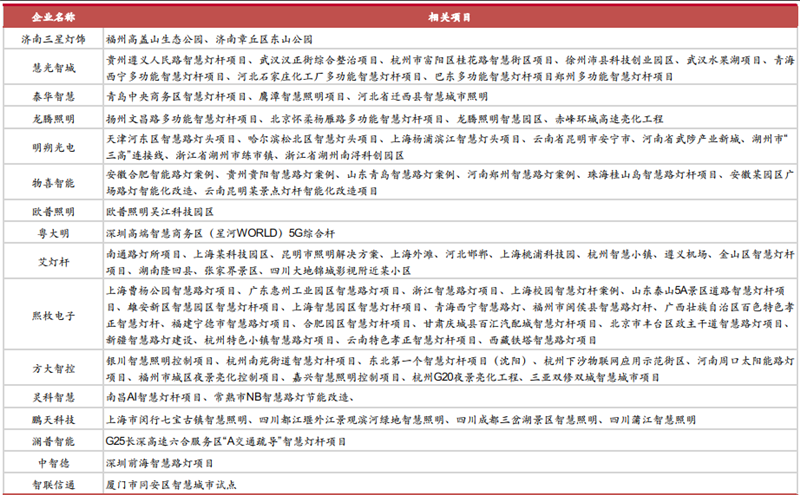

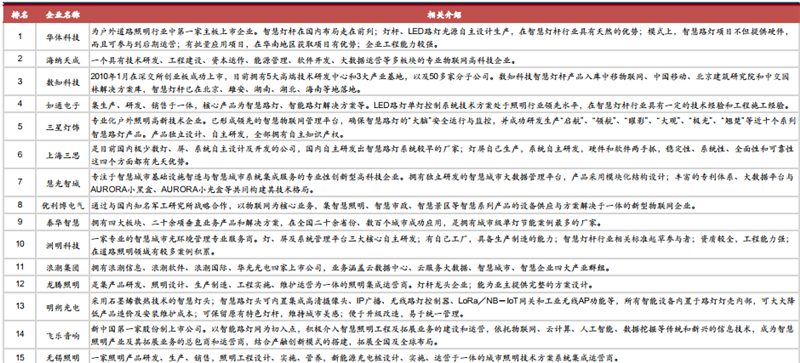

运营商和巨头智慧灯杆布局往往会与专注智慧灯杆领域的企业合作。提供智慧灯杆成品的这些企业可以根据其业务范围传统照明、杆塔相关企业和跨界厂商两类。其中,提供智慧灯杆成品的传统照明杆塔企业中,已经拥有落地或在建项目的有华体科技、洲明科技、数知科技、上海三思等14家。

国内相关玩家如下表所示

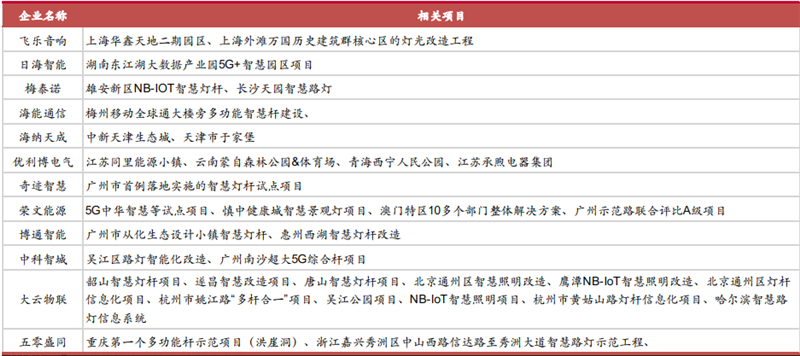

智慧灯杆功能繁多涉及厂商种类广,不少安防、充电桩、通信设备、互联网、大数据、云计算等相关企业跨界布局。

巨头布局:国内三大运营商因5G网络铺设需求自主独立设计建设智慧灯杆或与厂商合作,在智慧灯杆行业占据一席之地。阿里、华为等巨头依托技术优势和平台资源拿下多个项目,不仅与其他硬件厂商合作,也逐渐拥有独立设计的智慧灯杆落地。

企业布局:提供智慧灯杆成品的厂商已落地项目较多,传统照明、杆塔企业依托道路照明丰富的经验,拿下众多项目,其中尤以华体科技、洲明科技、上海三思等最为突出。不少跨界厂商也已经设计研发并落地不少智慧灯杆成品,如大云物联、海纳天成、日海智能、飞乐音响等。

总体而言,布局智慧灯杆行业企业种类繁多,运营商和巨头纷纷布局,传统照明和灯杆塔企业具有先发优势,物联网、互联网等企业发展迅猛,企业发展模式各不相同。

预计未来,随着行业发展成熟和标准的确立,产业链核心企业快速扩大智慧路灯业务规模、丰富业务覆盖区域与完善产业链布局,产业集中度将会越来越高,灯杆行业将打破历史格局,形成全国甚至全球业务,走向集中化。

智慧灯杆是智慧城市的基础设施,是各类应用的安装介质、传输通道和数据入口,连接网络的智慧路灯,可将路况交通、医疗、环保、停车等生活信息链接在一起,感知城市运行的脉搏。通过集约化搭载5G基站、视频监控、环境监测、信息发布、充电桩等感知设备,作为前端的信息采集终端,为后端的物联网平台提供各种城市大数据支撑,智慧灯杆也是城市的神经系统。未来,随着5G、新基建的推动发展,智慧灯杆将成为智慧城市的关键环节,形成一条全新的产业链。

| 电话: | 0532-82207378 |

|---|---|

| Email: | xinbit@163.com |

| QQ: | 113460306 |

| 微信: | xinbit2015 |

| 网址: | www.xinbite.net |

| 地址: | 山东省青岛市胶州市香港路1号 |